土地を生前贈与したら税金はいくら?

不動産の贈与で損しないためにすべき準備

後悔する前に。

『土地を贈与すると税金はどれぐらい?』

『贈与税がかからないようにする方法が

あるって本当?』

相続税対策にと思って土地を生前贈与しても、税金がどれぐらいになるのかを把握せずにいると、贈与された側の子や孫にとって大きな負担になる可能性があります。

この記事では、

- 土地の贈与税はいくらになる?

具体例で税額を解説 - 贈与税を0円にするための方法

- 不動産の贈与で損しないために

やっておくべきこと

について解説します。

土地を贈与したら税金はいくらかかる?

※思ったより高いので要注意

生前贈与のメリットは、財産を渡す相手や時期を自由に選べることですが、贈与された側には贈与税を支払う義務が発生します。

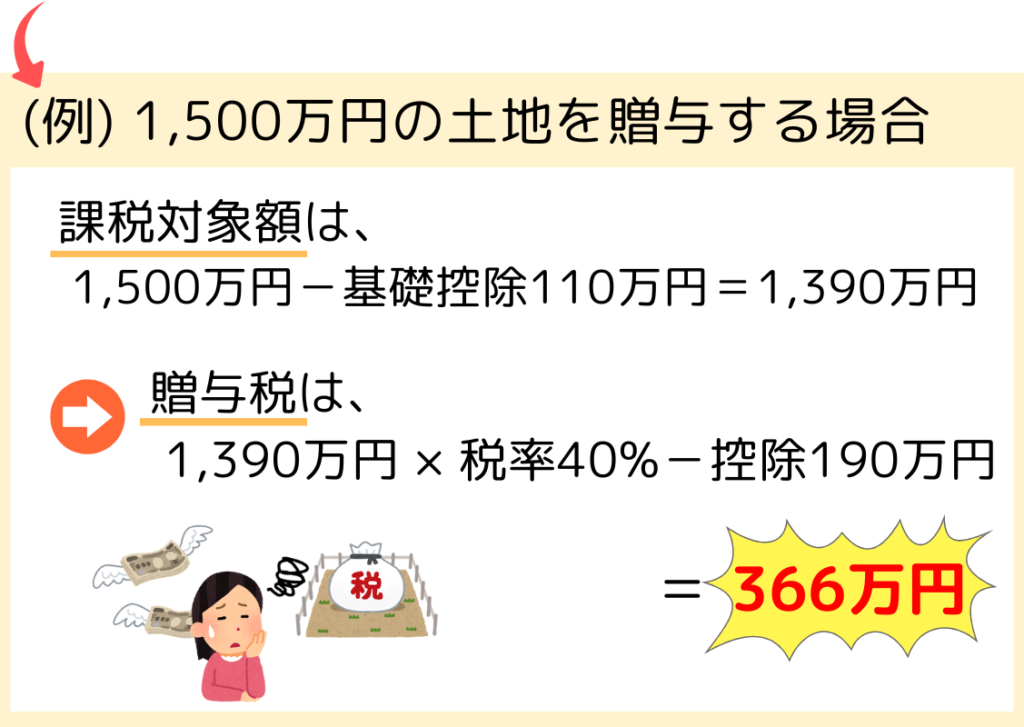

例えば、子や孫が贈与を受けた時、基礎控除額の110万円を引いた金額に対して、以下の税率がかかります。

| 基礎控除後の 課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

上記の例であれば、300万円以上の贈与税を現金で一括納付するか、利子つきで分割納付することになります。

無償で土地を貰ったつもりがこんなに税金がかかると考えると、かなり損した気持ちになりますよね。

でも、この贈与税を0円にできる方法があるので、その前にすべき準備についてお伝えします。

まずはスマホで準備、

簡単1分でできます。

土地の贈与を考える前に、まずは失敗しないための準備が必要です。

それは、

『不動産の価格を先に調べておくこと』です。

不動産の価格によって贈与税の金額は

数十~数百万円単位で変わります。

そう言われても、

調べ方がわからない…

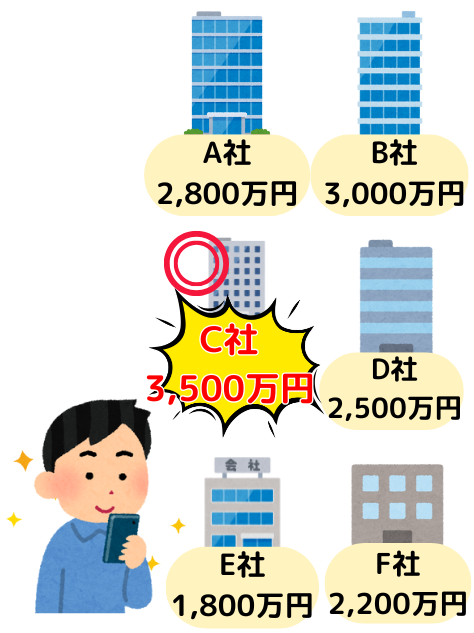

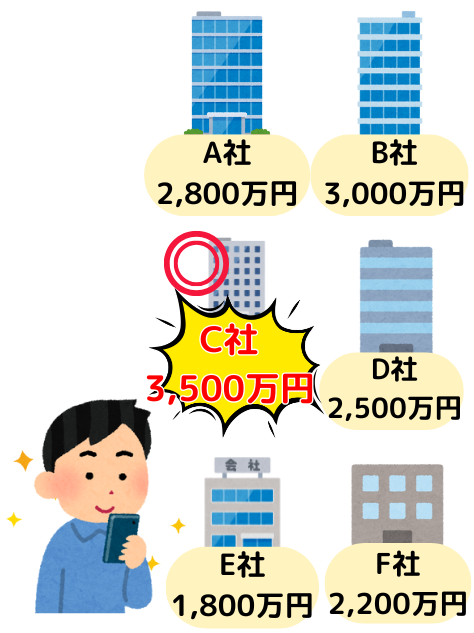

そんな方におすすめなのが、スマホひとつで不動産の価格を調べられる『イエウール』です。

イエウールは、会員登録なし・無料で利用できるサービス。なんと簡単1分で土地の最高額を調べられます。

家の間取り・面積・築年数などがだいたい分かれば、家や土地の価格を調べることができます。

- スマホで簡単1分!

無料で家の価格を調べられる - 不動産会社最大6社で一括査定

- 全国2,600社の優良企業と提携

- しつこい営業電話は一切なし

査定の結果はメールで連絡 - 調べたからといって必ず売る必要なし

イエウール公式:https://ieul.jp/

\60秒の簡単入力【全国対応】/

まずは無料で家や土地の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

家の価格を調べたら、次の項目に進みましょう。

贈与税を0円にするには?

土地の価格はもう調べましたか?

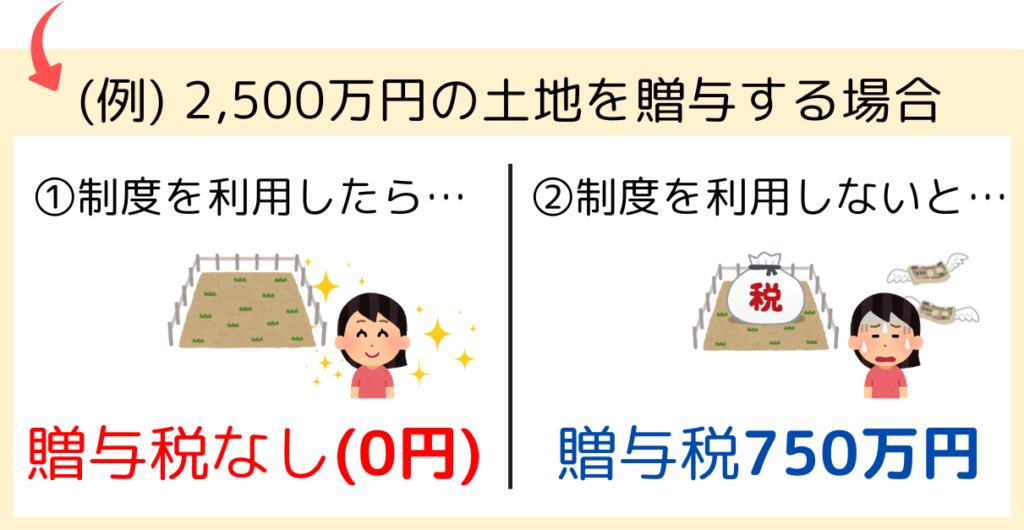

価格を調べておけば、『相続時精算課税制度』が

利用できるかが分かります。

相続時精算課税制度を利用するだけで、こんなに

支払う税金の額が変わるんです。

でも結局、相続する時に

税金はかかるんでしょ?

相続税の基礎控除額は、

『3,000万円+(600万円×法定相続人の数)』

となっています。

例えば相続人が1人の場合、相続税は3,600万円

以下なら非課税になります。

このように、事前に土地の価格を調べ、制度を利用できるかどうか確認しておくことが重要です。

まずは無料で家や土地の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

土地の価格が2,500万円超え

だった時の対策

土地の価格が2,500万円を

超えてしまった…

相続の時の財産が3,600万円より

多くなりそう…

家の価格が2,500万円超えだった場合、超過した金額について、20%の贈与税が課税されます。

また、贈与後の家や土地に誰も住まないのであれば、以下のリスクが発生する可能性もあります。

- 固定資産税や維持費がかかる

- 不動産の価値が年々下がる

- 草取りなどの手間

- 倒壊や不法投棄などの危険性

なんとなくで家や土地を受け取ると、莫大なコストと手間だけがかかってしまいます。

このリスクの回避法として、土地を売却するというのも一つの手です。

- 売却によって現金を得られるので、

2,500万円を超えた分の贈与税に充てる

ことができる

- 受贈者が複数人いる場合でも、現金で

公平に分けることができる

- 家や土地の維持管理に手間も費用も

かけなくていい

また、贈与税は年間110万円までであれば控除されると決まっています。

土地を売却して得た現金を、毎年110万円ずつ贈与していけば、贈与税は0円にすることができます。

土地をそのまま贈与すべきか、売却してからお金で贈与すべきかを判断するためにも、今のうちに土地の価格を調べておくことをおすすめします。

まずは無料で家や土地の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

イエウールで高く売れる理由とは?

イエウール最大の利点は、家や土地の最高額が

すぐに分かるということ。

その理由は、最大6社の不動産会社が一斉に不動産の価格を調べることで、価格競争が活発になり、自然と値段が上がっていく仕組みがあるからです。

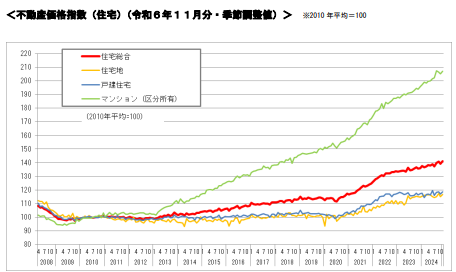

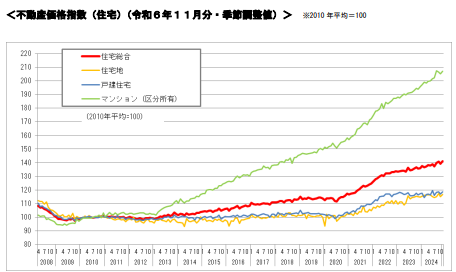

また、現在、資材の高騰や円安の影響など、

あらゆる要因により日本全国の不動産価格が上昇

しています。

(引用:国土交通省「不動産価格指数(住宅) 令和6年11月」)

不動産の価格を調べた人の体験談

なんとなく想像していた価格より、プラス400万円という結果に。夫と二人で驚きました。

田舎なのでさほど値段にならないんじゃいかと思ってましたが、実際に査定してみたら3,400万円でした。土地の価値が上がっているという噂は本当だったみたいです。

しかし、その不動産価格の上昇もずっと続くわけではありません。

土地をそのまま贈与するにしても、売却して現金で

渡すにしても、不動産価格が高騰している今が、

家や土地の価格を調べるベストなタイミングです。

イエウールは使ったからと言って必ずしも売る必要

はないため、今のうちに評価額だけでも調べて

おくことをおすすめします。

【イエウールの6つの特徴】

- スマホで無料で利用できる

- 不動産会社最大6社で一括査定

価格競争によって最高額が分かる - 大手から地域まで優良企業のみと提携

悪徳な不動産会社は契約解除済み - しつこい営業電話は一切なし

- 調べたからといって必ず売る必要なし

- 内緒で試せる

\60秒の簡単入力【全国対応】/

まずは無料で家や土地の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

よくある質問

不動産の贈与にかかる費用一覧

不動産の贈与にかかる費用一覧

不動産を贈与する際には、さまざまな費用が発生します。以下に、主要な費用を箇条書きで詳しく説明します。

1. 贈与税

- 基礎控除額:110万円(1年間に受け取る贈与の合計が110万円以下なら非課税)

- 税率:110万円を超える場合、贈与税の累進税率(10%~55%)が適用

- 特例措置:父母や祖父母からの贈与に「相続時精算課税制度」や「住宅取得資金の非課税制度」が適用される場合あり

2. 登録免許税

- 贈与による所有権移転登記:不動産評価額の2.0%(相続の場合は0.4%)

- 登録免許税の計算例:

- 不動産評価額 2,000万円の場合:2,000万円 × 2.0% = 40万円

3. 不動産取得税

- 計算方法:不動産評価額 × 3.0%(土地・住宅用建物)

- 軽減措置:

- 住宅用建物:課税標準から1,200万円控除

- 新築住宅や一定の中古住宅は減税措置あり

4. 司法書士報酬

- 所有権移転登記の手続き代行:5万円~10万円程度(不動産の評価額や難易度により変動)

5. 土地家屋調査士報酬(必要な場合)

- 測量費用や筆界確認費用:10万円~50万円程度(測量が必要な場合)

6. 不動産評価額の鑑定費用(必要な場合)

- 固定資産税評価額の確認:通常は固定資産税課税明細書で代用可

- 不動産鑑定士による評価:数十万円程度(精密な評価が必要な場合)

7. 登記手数料

- 法務局への登記申請手数料:数千円程度(手続き内容による)

8. その他の費用

- 契約書の作成費用:専門家に依頼すると5万円~10万円程度

- 印紙税:贈与契約書を作成する場合、契約書の金額に応じて200円~2万円

- 固定資産税・都市計画税の精算:贈与日を基準に日割り計算

まとめ

不動産の贈与には、贈与税や登録免許税、不動産取得税などの税金のほか、登記費用や専門家報酬などが発生します。事前に税制優遇制度を確認し、適用可能なものを活用することで、負担を軽減することが可能です。

生前贈与はいくらまで無税ですか?

生前贈与の非課税限度額と適用条件

生前贈与には、一定の条件のもとで無税となる制度がいくつかあります。以下に、各制度の概要と適用条件について詳しく説明します。

1. 基礎控除額(年間110万円まで非課税)

- 概要:1年間に110万円までの贈与は、贈与税が課税されない。

- 対象者:親・祖父母・配偶者・子・孫など、誰に対しても適用可能。

- ポイント:

- 110万円を超える部分に対して贈与税が発生。

- 受贈者(贈与を受ける人)が複数いる場合、それぞれ110万円ずつ控除可能。

2. 相続時精算課税制度(2,500万円まで非課税)

- 概要:親または祖父母(贈与者)から子・孫(受贈者)に対して、合計2,500万円までの贈与は贈与税がかからず、相続時に精算。

- 対象者:

- 贈与者:60歳以上の親または祖父母。

- 受贈者:18歳以上の子または孫。

- ポイント:

- 2,500万円を超える部分には20%の贈与税が発生。

- 相続時に、相続財産に合算して相続税を計算(節税効果は状況次第)。

- 一度この制度を選択すると、暦年贈与(基礎控除110万円)の適用不可。

3. 住宅取得資金の贈与(最大1,000万円まで非課税)

- 概要:親や祖父母から住宅取得のための資金を贈与された場合、一定額が非課税。

- 非課税限度額(2024年):

- 省エネ・耐震住宅:1,000万円まで。

- 一般住宅:500万円まで。

- 対象者:

- 18歳以上の子や孫(合計所得金額2,000万円以下)。

- ポイント:

- 贈与を受けた翌年3月15日までに住宅を取得し、住む必要がある。

- 登録免許税や不動産取得税の軽減措置と併用可能。

4. 教育資金の一括贈与(1,500万円まで非課税)

- 概要:祖父母や父母が教育資金を一括で贈与する場合、1,500万円まで非課税。

- 対象者:

- 受贈者は30歳未満。

- 教育資金(学費・入学金・塾費用など)に充当することが条件。

- ポイント:

- 学費支払い時に領収書の提出が必要。

- 30歳時点で使い切らなかった残額には贈与税がかかる。

5. 結婚・子育て資金の贈与(1,000万円まで非課税)

- 概要:親や祖父母から結婚・子育て資金を一括贈与された場合、一定額まで非課税。

- 非課税限度額:

- 結婚関連費用:300万円まで。

- 子育て関連費用:700万円まで。

- 対象者:

- 18歳以上50歳未満の子や孫。

- ポイント:

- 50歳時点で使い切らなかった残額には贈与税が発生。

- 婚姻届の提出が必要。

6. 配偶者控除を利用した贈与(2,000万円まで非課税)

- 概要:婚姻期間が20年以上の配偶者に対して居住用不動産またはその購入資金を贈与した場合、2,000万円まで非課税。

- 対象者:

- 結婚期間が20年以上の夫婦。

- ポイント:

- 110万円の基礎控除と併用可能(合計2,110万円まで無税)。

- 贈与後、配偶者がその不動産に居住し続けることが条件。

まとめ

| 贈与の種類 | 非課税額 | 対象者 | 主な条件 |

|---|---|---|---|

| 基礎控除 | 110万円/年 | すべての受贈者 | 110万円以内なら申告不要 |

| 相続時精算課税 | 2,500万円 | 60歳以上の親・祖父母→18歳以上の子・孫 | 相続時に相続税と合算 |

| 住宅取得資金 | 500万~1,000万円 | 18歳以上の子・孫 | 所得2,000万円以下 |

| 教育資金 | 1,500万円 | 30歳未満の子・孫 | 学費支払い時の領収書が必要 |

| 結婚・子育て資金 | 1,000万円 | 18歳以上50歳未満の子・孫 | 50歳時点で残額があると課税 |

| 配偶者控除 | 2,000万円 | 20年以上の婚姻関係がある夫婦 | 居住用不動産のみ |

贈与税を抑えるためには、これらの制度を上手に活用し、計画的に生前贈与を行うことが重要です。

生前贈与のやり方は?

生前贈与のやり方と手順

生前贈与を適切に行うためには、いくつかのポイントを押さえておく必要があります。以下に、贈与の基本的な手順や注意点を詳しく解説します。

1. 贈与の目的を明確にする

- 相続税対策:相続税の課税対象を減らすために計画的に贈与する。

- 子や孫の資金支援:教育資金、住宅資金、結婚・子育て資金などの支援目的。

- 財産の早期分配:生前に財産を整理し、意志を反映させる。

2. 贈与する財産を決める

- 現金・預金:最もシンプルで手続きが簡単。

- 不動産:登記手続きが必要で、登録免許税や不動産取得税が発生。

- 株式・投資信託:名義変更が必要、贈与時点の評価額で贈与税が決まる。

- その他の資産:自動車、貴金属、美術品など。

3. 贈与の方法を選択する

- 暦年贈与(年間110万円まで非課税)

- 毎年110万円以内でコツコツ贈与する方法。

- 長期間かけて贈与すれば、贈与税を抑えられる。

- 相続時精算課税制度(2,500万円まで非課税)

- 60歳以上の親・祖父母から18歳以上の子・孫への贈与。

- 相続時に相続財産と合算し、相続税の対象になる。

- 特例贈与(住宅・教育・結婚・子育て資金の非課税枠利用)

- 住宅取得資金(最大1,000万円)

- 教育資金(最大1,500万円)

- 結婚・子育て資金(最大1,000万円)

- それぞれの制度の適用要件を満たすことが重要。

4. 贈与契約書を作成する

- 贈与は 口約束だけでは無効 になる可能性があるため、書面を作成。

- 記載内容の例:

- 贈与者(渡す人)・受贈者(受け取る人)の氏名

- 贈与する財産の内容(現金、土地、株式など)

- 贈与額(評価額)

- 贈与日

- 署名・押印

5. 贈与の実行

- 現金の場合:銀行振込で贈与し、証拠を残す。

- 不動産の場合:所有権移転登記を行う(司法書士に依頼可能)。

- 株式・投資信託の場合:証券会社で名義変更を実施。

6. 贈与税の申告と納税

- 贈与税が発生する場合:

- 110万円を超える贈与をした場合、翌年2月1日~3月15日 に申告・納税。

- 申告方法:

- 国税庁の「確定申告書等作成コーナー」で作成可能。

- 最寄りの税務署へ提出、またはe-Taxで申告。

- 贈与税が発生しない場合:

- 110万円以下の贈与なら申告不要(ただし証拠を残しておく)。

7. トラブルを防ぐための注意点

- 名義預金に注意:

- 親が子供の口座に振り込んでも、子供が自由に使えないと「名義預金」と見なされ、相続財産に含まれる可能性がある。

- 受贈者が管理し、自由に使えるようにすることが大切。

- 毎年同額の贈与は避ける:

- 例えば「毎年110万円を10年間贈与」という形をとると、「連年贈与」と見なされ、一括で課税されるリスクがある。

- 毎年異なる金額やタイミングで贈与するとよい。

- 税務署のチェックに備える:

- 大口の贈与や短期間での大量の資産移転は、税務署から調査される可能性がある。

- 贈与契約書や銀行振込記録をしっかり保管。

8. 専門家に相談する

- 税理士:贈与税の計算や税務申告を依頼可能。

- 司法書士:不動産の登記手続きを代行。

- ファイナンシャルプランナー:生前贈与を含めた資産管理のアドバイス。

まとめ

| 手順 | 内容 |

|---|---|

| 1. 目的の明確化 | 相続税対策・資金支援・財産整理 |

| 2. 贈与財産の選定 | 現金、不動産、株式、その他資産 |

| 3. 贈与方法の選択 | 暦年贈与、相続時精算課税、特例贈与 |

| 4. 贈与契約書の作成 | 書面で証拠を残す(口約束はNG) |

| 5. 贈与の実行 | 振込・登記・名義変更 |

| 6. 贈与税の申告 | 110万円超の場合、翌年3月15日までに申告 |

| 7. トラブル防止策 | 名義預金回避、連年贈与に注意 |

| 8. 専門家相談 | 税理士、司法書士、FPに相談 |

生前贈与を適切に行うことで、税負担を軽減しつつ、スムーズな資産承継が可能になります。計画的に進めることが重要です。

現金で贈与しても税務署にバレる?

現金で贈与しても税務署にバレるのか?

現金で贈与を行うと、銀行口座を使う場合と比べて税務署に把握されにくいと思われがちですが、実際には 税務署にバレる可能性は十分にあります。以下に、税務署が贈与を把握する経緯や注意点を詳しく解説します。

1. 税務署が贈与を把握する主な経路

(1) 受贈者(もらった人)の預金増加

- 急に銀行口座の残高が増えた場合、税務署のチェック対象になる可能性がある。

- 例えば、毎月の収入と不釣り合いな大きな入金があると、不自然な資金の流れとして税務調査の対象になりやすい。

(2) 不動産購入や高額な出費

- 贈与を受けた後に高額な不動産や車を購入すると、資金の出所を税務署が調査する。

- 住宅ローンなしで一括購入した場合、どこから資金が出たのかを調べられることがある。

(3) 税務調査(相続税申告時)

- 相続税の申告時に過去の財産移動がチェックされる。

- 亡くなった人(贈与者)の過去の預金履歴を調査し、大きな引き出しがあると「生前贈与ではないか?」と疑われる。

- 相続開始前3年間の贈与は、相続財産として合算される(持ち戻し規定)。

(4) 家族や関係者の告発

- 親族間でのトラブルが発生し、家族や親戚が税務署に情報を提供するケースもある。

- 特に、遺産分割をめぐる争いが発生した場合、過去の贈与が問題視されやすい。

(5) 名義預金の指摘

- 親が子供名義の口座を作り、そこに現金を入れても「名義預金」として贈与扱いになることがある。

- 税務署は通帳の管理者や資金の出所を調べるため、単に「子供名義の口座だから大丈夫」とはならない。

2. 贈与をバレにくくするための対策

(1) 110万円以内の贈与にする

- 1年間で110万円以下の贈与なら申告不要(暦年贈与の基礎控除)。

- 長期的に計画的に行えば、大きな税負担を避けることができる。

(2) 銀行振込で贈与の証拠を残す

- 現金手渡しではなく、銀行振込で行い、贈与契約書も作成すると税務署に説明しやすい。

- 振込の際、「贈与」と明記する ことで後の証拠になる。

(3) 贈与契約書を作成

- 贈与契約書を作成し、贈与の意思を明確にする。

- 書面がないと、「単なる預け入れ」や「名義預金」とみなされる可能性がある。

(4) 現金での贈与は分割して行う

- 一度に大きな額を渡すと不自然なので、少額を複数回に分けて贈与するのが安全。

- ただし、毎年同じ額を贈与し続けると「定期贈与」と見なされ、一括で課税されるリスクがある。

(5) 高額な買い物の際は資金の出所を整理

- 不動産購入などの際、資金の出所を税務署に説明できるようにする。

- 贈与されたお金で購入した場合、過去の贈与契約書や銀行振込履歴を提示できるようにする。

3. 税務署にバレた場合のペナルティ

(1) 贈与税の追徴

- 過去の贈与が発覚した場合、贈与税が遡って課税される。

- 申告漏れが判明した場合、最長6年、悪質な場合は7年~10年間遡って調査される。

(2) 加算税・延滞税の発生

- 申告漏れがあった場合、本来の贈与税に加えて「加算税」や「延滞税」が課せられる。

- 過少申告加算税(10%~15%)

- 無申告加算税(15%~20%)

- 重加算税(35%~40%)※悪質な場合

(3) 相続税の加算

- 相続開始前3年以内の贈与は相続財産に含めて課税される(持ち戻し規定)。

- 遺産分割トラブルになる可能性もある。

4. まとめ

| 項目 | 内容 |

|---|---|

| 税務署にバレる経路 | 銀行口座の急増、不動産購入、税務調査、名義預金、親族の通報 |

| バレにくくする対策 | 110万円以内の贈与、銀行振込で証拠を残す、贈与契約書作成、分割贈与 |

| バレた場合のペナルティ | 贈与税の追徴、加算税・延滞税、相続税の加算 |

結論として、現金で贈与しても税務署にはバレる可能性が高い です。特に、相続税の調査時には過去の贈与が徹底的に調べられるため、適切な手続きで計画的に行うことが重要です。

地価はどうして変わるの?

地価が変動する要因とその仕組み

地価(土地の価格)はさまざまな要因によって変動します。経済状況や人口動態、政策などが複雑に絡み合い、地価の上昇・下落を引き起こします。以下に、地価が変わる主な要因を詳しく解説します。

1. 需要と供給のバランス

(1) 土地の需要が増えると地価は上がる

- 企業の進出、新規開発プロジェクト、人口増加などにより、土地の需要が高まると地価が上昇。

- 例えば、大都市圏や再開発が進むエリアでは、土地の需要が高いため地価が上がりやすい。

(2) 土地の供給が増えると地価は下がる

- 新しい開発や都市計画によって利用可能な土地が増えると、地価は下がる傾向にある。

- 逆に、土地の供給が制限される(例:都市部の開発規制)と、希少価値が高まり地価は上昇。

2. 経済状況と金利

(1) 景気が良くなると地価は上がる

- 経済成長が進むと企業活動が活発になり、雇用が増え、人々の所得が向上するため、不動産の需要が増加。

- バブル期(1980年代後半)の日本のように、景気の過熱によって地価が急上昇することもある。

(2) 不況になると地価は下がる

- 企業の業績が悪化し、雇用が減少すると、不動産の購入意欲が低下。

- 例:リーマンショック(2008年)やバブル崩壊(1990年代)では、日本の地価が大幅に下落した。

(3) 金利が低いと地価は上がる

- 低金利 → 住宅ローンや事業資金の借入がしやすくなり、不動産の購入が増加 → 地価上昇。

- 高金利 → 借入のコストが上がり、不動産の購入が減る → 地価下落。

3. 人口動態と都市化

(1) 人口が増えると地価は上がる

- 人口が増加すると住宅や商業施設の需要が高まり、地価が上昇。

- 例:東京都心、大阪、名古屋などの大都市では人口が集中しており、地価が上がりやすい。

(2) 人口が減ると地価は下がる

- 少子高齢化が進むと、住宅の需要が減少し、空き家や空き地が増えて地価が下がる。

- 例:地方都市では人口減少により、地価が長期的に下落傾向にある。

(3) 都市開発が進むと地価は上がる

- 新駅の開設、大規模商業施設やオフィスビルの建設により、地域の価値が向上し地価が上昇。

- 例:渋谷の再開発、品川のリニア中央新幹線駅設置など。

4. インフラ整備

(1) 交通機関の発展

- 新しい鉄道路線、高速道路、バス路線が整備されると、交通利便性が向上し、地価が上がる。

- 例:つくばエクスプレスの開通後、沿線の地価が上昇。

(2) 生活インフラの整備

- 病院・学校・商業施設などの充実度も地価に影響。

- 例:新しいショッピングモールや大型病院が建設されると、周辺の地価が上昇する傾向がある。

5. 政策・税制の影響

(1) 政府の土地政策

- 都市計画、住宅供給政策、土地利用規制が地価に影響。

- 例:容積率の緩和や用途地域の変更により、建物の高さ制限が緩和されると、土地の価値が上がる。

(2) 税制の変更

- 固定資産税、相続税、贈与税などの税制が変わると、土地の売買意欲に影響し、地価が変動。

- 例:相続税の強化により、相続した不動産を手放す人が増え、供給が増えて地価が下がる。

6. 災害リスクと環境要因

(1) 天災(地震・津波・台風)

- 自然災害の発生や災害リスクが高い地域では、地価が下がることがある。

- 例:東日本大震災後、沿岸部の地価が下落。

(2) 環境の変化

- 公害や騒音問題が発生すると、住環境が悪化し、地価が下がる。

- 逆に、自然環境の整備(公園の整備など)が進むと地価が上がることもある。

7. 外国人投資家の動向

- 海外からの投資が増えると、地価が上昇することがある。

- 例:中国や東南アジアの富裕層による東京・大阪の不動産購入。

まとめ

| 要因 | 地価が上がる場合 | 地価が下がる場合 |

|---|---|---|

| 需要と供給 | 土地需要が増加 | 土地供給が増加 |

| 経済状況・金利 | 景気回復・低金利 | 不況・高金利 |

| 人口動態・都市化 | 人口増加・都市開発 | 人口減少・過疎化 |

| インフラ整備 | 新駅・高速道路・商業施設 | 交通網の衰退 |

| 政策・税制 | 用途変更・減税 | 固定資産税増税 |

| 災害・環境 | 環境改善・公園整備 | 地震・洪水リスク |

| 外国人投資 | 海外投資増加 | 海外投資減少 |

地価の変動は、これらの要因が相互に影響し合うことで決まります。投資や不動産購入の際には、これらのポイントをしっかりと理解しておくことが重要です。

コラム