相続登記の義務化とは?

相続で損しないためにすべき準備

についても解説【後悔する前に】

『相続登記の義務化ってどういうこと?』

『登記しないと罰則って本当?』

『手続きのやり方は?』

この記事では、

- 相続登記の義務化とは?

手続きや必要な書類についても解説 - 相続で一番揉めやすい『家』の問題

- 相続で損しないために

事前にやっておくべきこと

について解説します。

相続登記の義務化とは?

しないとどんなペナルティがある?

2024年4月1日から相続登記は義務化され、

3年以内に登記しないと10万円以下の罰金が

科されます。

過去に相続した分もさかのぼって義務化の対象です。

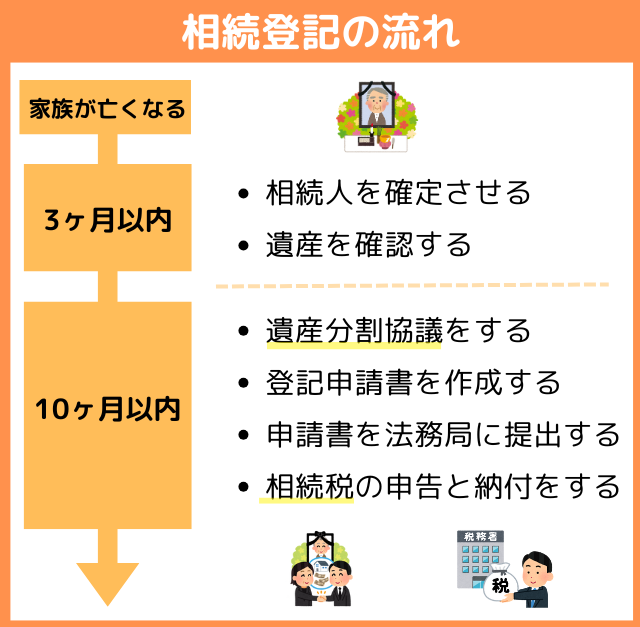

家族が亡くなってから相続登記するまでの流れは、次の通りです。

登記自体の期限は3年ですが、相続税の納付については10ヶ月以内に申告する義務があるので、早めに手続きを進める必要があります。

また、相続登記にはこのような書類を用意します。

- 亡くなった人の戸籍謄本、住民票の除票

- 相続人の戸籍謄本、住民票、印鑑証明書

- 不動産の固定資産評価証明書

- 不動産の登記事項証明書

- 遺産分割協議書

書類すべてを揃えるのにだいたい1~2万円ぐらいかかりますが、手続きを司法書士に依頼すると5~15万円程度かかります。

【重要】もし不動産を相続するなら、

必ずすべき準備があります。

この相続が難しい不動産問題で、事前にやっておくべきは、家や土地の価格を調べておくことです。

- 遺産分割協議が進まず、長期化する

- 相続方法(誰が・何を・いくら)を

決められない - 公平な遺産分割ができない

- 相続税がいくらかかるか分からない

- 税負担を0円にする制度が利用できるか

分からない - 相手だけが得をして

自分だけが損する可能性がある

例えば、あなただけが家の価格を知らなかった

としたら…。

極端な話に見えるかもしれませんが、実際こういうことはよくあります。

遺産分割のやり直しは複雑かつ多額の費用もかかるため、基本的にやり直しはできないと考えて手続きする必要があります。

周りの良いようにされて後悔することがないよう、あなた自身の手で家の価格を調べておくことを

おすすめします。

持ち家の『正しい価値』を調べる

そうは言っても、家の価格の

調べ方なんてわからない…

わざわざ不動産屋に行くのは

面倒…

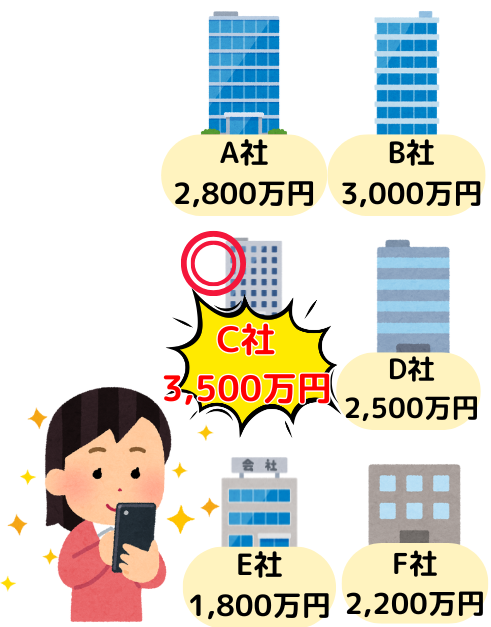

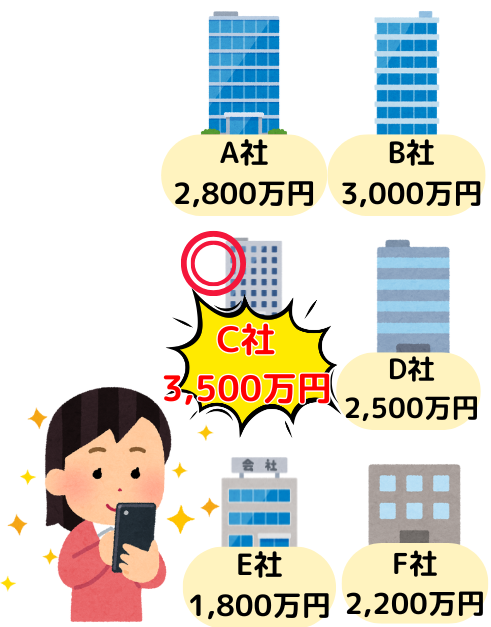

そんな方におすすめなのが、スマホひとつで不動産の価格を調べられる『イエウール』です。

イエウールは、会員登録なし・無料で利用できるサービス。なんと簡単1分で家の最高額を調べられます。

家の間取りや面積、築年数などがだいたい

分かれば、離れた地元にある実家でも価格を調べる

ことができます。

- スマホで簡単1分!

無料で家の価格を調べられる - 不動産会社最大6社で一括査定

- 全国2,600社の優良企業と提携

- しつこい営業電話は一切なし

査定の結果はメールで連絡 - 調べたからといって必ず売る必要なし

イエウール公式:https://ieul.jp/

\60秒の簡単入力【全国対応】/

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

イエウールについての口コミ

近くの不動産屋の査定が信用できず、試しにイエウールを使ってみました。2,300万の見積もりのところもありましたが、なかには3,200万円を超える値段を出してくれる不動産屋も見つけられました。

いろいろ入力しなきゃいけなかったけど、3分くらいでサクサク入力できました。査定をしてみて、思ったより高値がつき、大変驚いてます。

口コミにあるように、イエウールの一番の利点は、家の最高額がすぐに分かるということ。

その理由は、最大6社の不動産会社が一斉に家の価格を調べることで、価格競争が活発になり、自然と値段が上がっていく仕組みがあるからです。

全国2,600以上の優良企業の中から、あなたの家を高値で売ってくれる不動産会社を簡単に探すことができるんです。

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

家の価値を知っておけば、

税負担を“0円”にできるかわかります

家の価格はもう調べましたか?

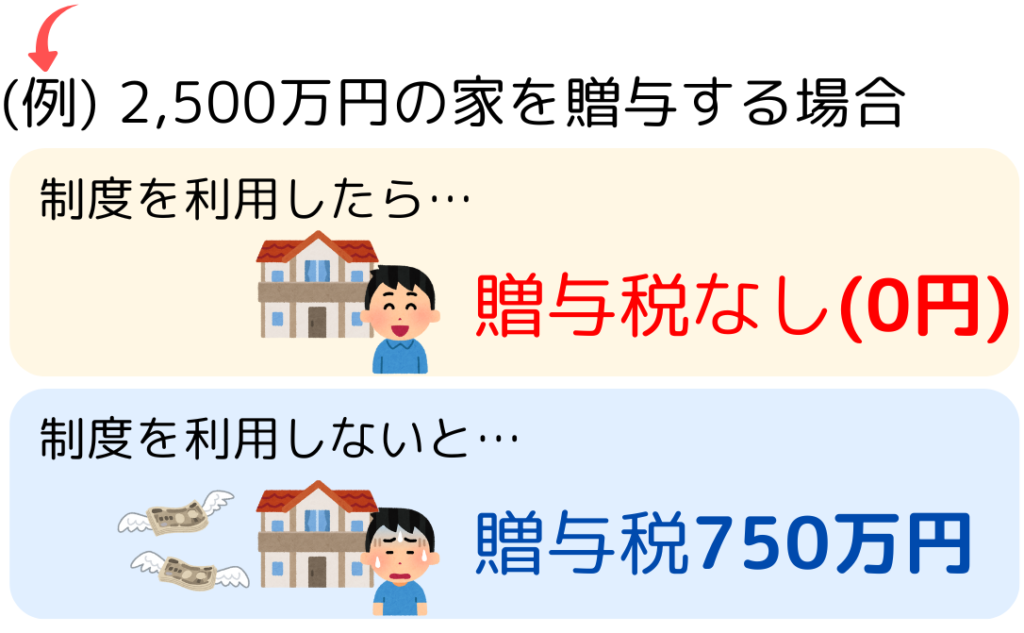

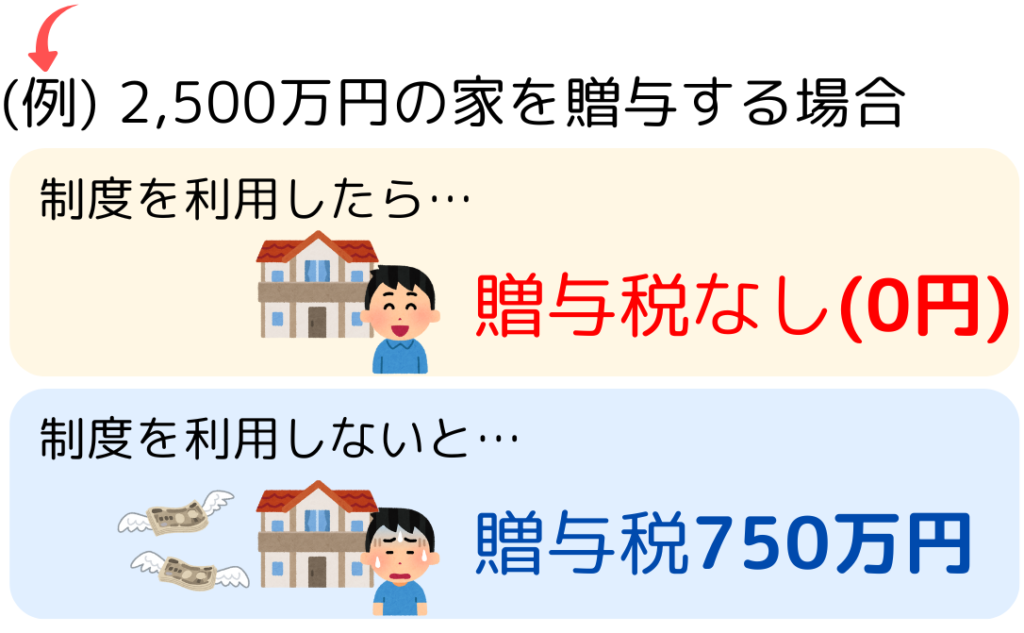

事前に不動産の価値を調べておけば、『相続時精算課税制度』が利用できるのかもわかりますよ。

相続時精算課税制度を利用するだけで、これぐらい支払う税金が変わるんです。

でも結局、相続する時に

税金はかかるんでしょ?

相続税の基礎控除額は、

『3,000万円+(600万円×法定相続人の数)』

となっています。

例えば相続人が1人の場合、相続税は

3,600万円以下なら非課税になります。

このように、事前に家の価格を調べ、制度を利用できるかどうか確認しておくことが重要です。

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

家の価格が2,500万円超え

だった時の対策

家の価格が2,500万円を

超えていた…

相続の資産が3,600万円より

多くなりそう…

家の価格が2,500万円超えだった場合、超過した金額について、20%の贈与税が課税されます。

また、贈与後の家に誰も住まないのであれば、以下のリスクが発生する可能性もあります。

- 固定資産税や維持費がかかる

- 不動産の価値が年々下がる

- 建物の維持や草取りなどの手間

- 倒壊などの危険性

なんとなくで家を受け取ると、莫大なコストと手間だけがかかってしまいます。

このリスクの回避法として、家を売却するというのも一つの手です。

家を売却するメリット

- 売却によって現金を得られるので、2,500万円を超えた分の贈与税に充てることができる

- 受贈者が複数人いる場合でも、現金で

公平に分けることができる - 家の維持管理に手間も費用もかけなくていい

また、贈与税は年間110万円までであれば控除

されると決まっています。

家を売却して得た現金を、毎年110万円ずつ

コツコツ贈与すれば、贈与税は0円にすることが

できます。

家をそのまま贈与すべきか、売却してからお金で

贈与すべきかを判断するためにも、今のうちに

家の価格を調べておくことをおすすめします。

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

家の価値は先に、あなた自身が

調べておく必要があります。

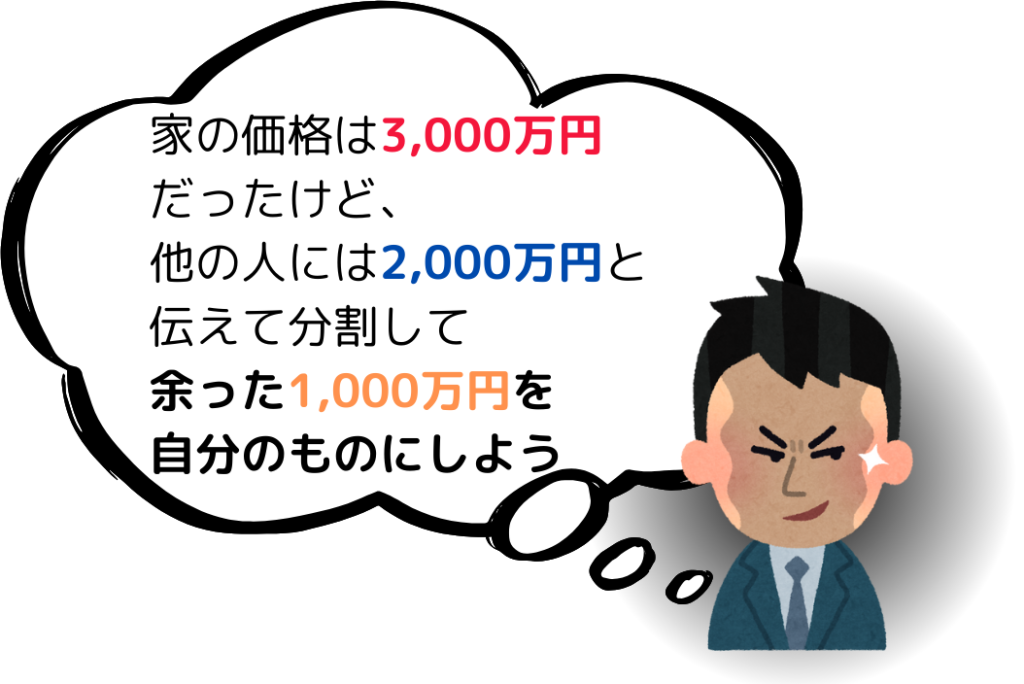

ここで注意したいのは、

家の価格を自分で調べておかないと、あなただけが損する危険性があるということ。

相続の場合、家の評価額を知っている親族たちの

中には、自分だけが得をしたいと考え始める人も

います。

もし自分で調べないと…。

このような人のせいで、あなただけが大損する

可能性があります。

イエウールであればスマホで利用でき、結果もメールで届くため、他の人にバレる心配もありません。

周りに騙されて後悔することのないよう、相手より先に、あなた自身の手で家の価格を調べることが重要です。

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

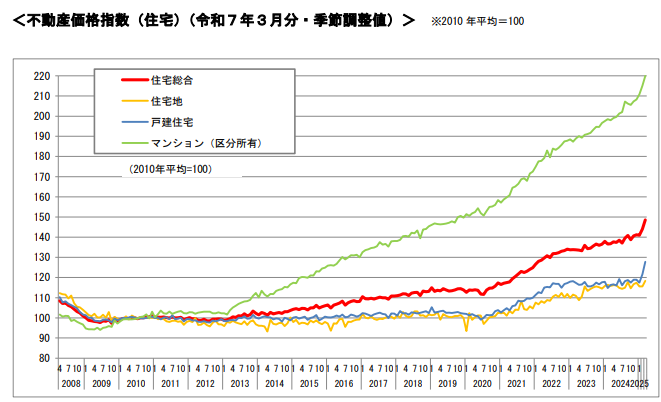

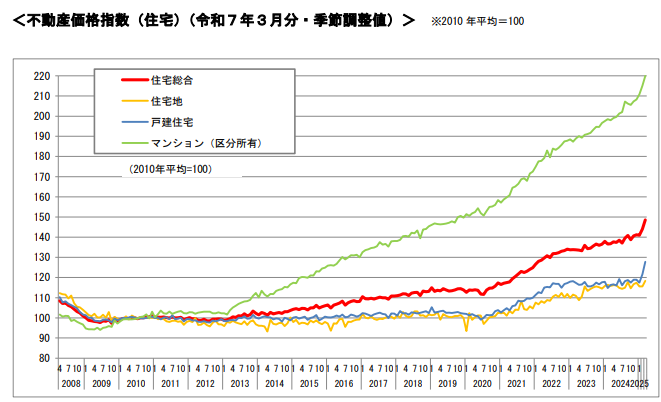

今、不動産価格が高騰中!

高騰や円安の影響など、あらゆる要因により日本全国の不動産の価格が上昇しています。

(引用:国土交通省「不動産価格指数(住宅)令和7年3月分」)

家の価格を調べた人の口コミ

20年前に3,000万円ぐらいで購入した我が家。査定してみたら2,700万円と、あまり値段が下がっていなくて驚いた。

あんまり立地が良いわけじゃないんですが、それでもそこそこ値打ちがあることが分かり、嬉しく思いました。

どうせなら家に高値がついたほうが、相続時に貰える金額が増えて自分も家族もありがたいですよね。

イエウールは使ったからと言って必ずしも売る必要はないため、不動産の価格が上昇しているうちに、

家の評価額だけでも調べておくことをおすすめ

します。

【イエウールの特徴6つ】

- スマホで無料で利用できる

- 不動産会社最大6社で一括査定

価格競争によって最高額が分かる - 大手から地域まで優良企業のみと提携

悪徳な不動産会社は契約解除済み - しつこい営業電話は一切なし

- 調べたからといって必ず売る必要なし

- 内緒で試せる

\60秒の簡単入力【全国対応】/

まずは無料で家の価格を調べてみる >>

(バレずに試せます)

※試したからといって家を売る必要もありません

よくある質問

相続登記義務化の背景

- 所有者不明の土地が社会問題となっているため

長年、相続登記が義務ではなかったため、不動産の名義変更をしないまま放置されるケースが多数発生しました。その結果、登記簿上で所有者が誰か分からない土地が増え、行政や民間の利用に支障をきたしています。 - 公共事業や復旧作業に支障が出ているため

道路整備や災害復旧などで土地の取得が必要な際、登記が放置されたままだと所有者の特定や交渉に時間と手間がかかり、事業が大幅に遅れることがあります。これを解消するために、登記を確実に行わせる必要があります。 - 不動産取引の安全性を確保するため

登記が被相続人名義のままだと、売買や担保設定の際にトラブルの原因となります。法的に誰の所有かが明確でないと、第三者との契約の正当性が疑われ、不動産の流通に悪影響を及ぼします。 - 相続人間のトラブルを未然に防ぐため

相続人の誰かが登記をしないまま放置すると、時間の経過とともに相続人がさらに増え、関係が複雑になります。遺産分割が難航し、感情的な争いにつながることもあるため、早期に登記する仕組みが求められています。 - 高齢化や世代交代に伴い相続が増加しているため

少子高齢化の進行により、今後も相続は増える傾向にあります。放置される不動産がさらに増えることを防ぐため、登記を義務化して手続きを促すことが急務とされました。 - 登記制度の信頼性を保つため

登記制度は、登記簿に記載された内容をもとに権利関係を判断するという大前提があります。所有者が現実と一致しない状況が広がると、制度自体の信用が揺らぐため、義務化により制度の実効性を高めようとしています。 - 義務化によって手続きを促進するため

これまで登記が「任意」だったことが放置の温床でした。義務化することで、多くの人が早めに相続登記を行うようになり、放置リスクのある不動産が減ることが期待されています。

以上のように、相続登記の義務化は、社会的・法的・経済的な課題に対処するために必要とされている措置です。

相続登記しないとどうなる?

相続登記(不動産の名義変更)をしないままでいると、以下のような様々な不利益が生じる可能性があります。

- 不動産の売却や活用ができない

登記が被相続人(亡くなった人)のままだと、不動産を売却・賃貸・担保提供などの法律行為ができません。 - 相続人の数が増えて権利関係が複雑化する

相続登記をせず放置している間に相続人が死亡すると、さらに新たな相続人(孫や兄弟姉妹など)が加わり、共有関係が複雑になります。 - 他の相続人が勝手に処分してしまうリスク

登記が放置されていると、他の相続人が独断で処分行為を行った場合、トラブルに発展する恐れがあります。 - トラブル発生時に相続分の主張が困難に

時間が経つほど証拠(戸籍や遺産分割協議書など)の収集が困難になり、自身の相続分を主張しづらくなります。 - 固定資産税の納税義務者と所有者が異なるままに

市区町村では「所有者不明土地」として扱われ、納税通知書は代表相続人や関係者に届くものの、法的な所有者は確定しないままになります。 - 2024年4月から義務化されている

相続登記は、2024年4月から「相続開始を知ってから3年以内」に申請することが法律で義務化され、怠ると10万円以下の過料が科される可能性があります。 - 不動産価値が下がる可能性

所有権が明確でない不動産は、市場での流通性が低くなり、将来的な売却時に買い手がつかず、価値が下がることがあります。 - 公共事業や再開発に支障が出る

相続登記がされていない土地は、公共用地の取得や再開発計画に支障をきたし、行政から手続き協力を求められることがあります。 - 裁判などの法的手続きが煩雑になる

相続人間で争いが起こった場合、登記が未了だと誰に何の権利があるか明確でなく、裁判手続きが長期化する傾向にあります。

このように、相続登記をしないと経済的・法的な不利益やリスクが多く発生します。なるべく早期に相続登記を済ませることが推奨されます。

相続登記を自分でやるのは難しい?

相続登記は自分で行うことも可能ですが、法律や書類に関する知識が求められ、難しいと感じる人も多いです。

- 必要な書類が多く、収集が複雑

・被相続人の出生から死亡までの戸籍をすべてそろえる必要があります。

・相続人全員の戸籍・住民票も必要で、自治体ごとに取り寄せ方法が異なります。

・さらに、遺産分割協議書や不動産の登記事項証明書、評価証明書なども準備する必要があります。 - 戸籍の読み取りが難解

・戸籍は昔の形式や旧字体で書かれており、誰が誰の子なのか、正確に把握するには慣れが必要です。

・転籍や改製原戸籍なども含まれるため、専門知識がないと読み解くのが困難です。 - 遺産分割協議書の作成に法的配慮が必要

・相続人全員の合意が必要で、一人でも署名押印がないと無効になります。

・書式の不備や不公平な内容があると後にトラブルや無効のリスクがあります。

・印鑑証明書も添付が必要で、細かい点を見落とすとやり直しになります。 - 登記申請書の作成には法律用語や書式の理解が求められる

・登記申請書には不動産番号や登記原因、相続人の持分など正確に記載しなければなりません。

・書き方を間違えると法務局で受理されず、修正を求められます。 - 法務局とのやりとりが必要

・提出前に相談も可能ですが、専門的な用語が飛び交うため理解が難しいこともあります。

・申請後に補正を求められることが多く、慣れていない人には心理的負担が大きいです。 - 登録免許税や費用の計算が複雑

・固定資産評価額に基づく登録免許税(不動産価格の0.4%)を正確に算出し、収入印紙で納付する必要があります。

・誤って金額を間違えると、受理されず再申請が必要になります。 - 失敗した場合のリスクが大きい

・登記が誤った内容で完了すると、後で修正が必要になり、手間も費用も余計にかかります。

・将来的な売却や担保設定などに悪影響を及ぼす可能性もあります。 - まとめ:知識と手間が必要なため、専門家への依頼も検討を

・法律や書類に慣れている人であれば可能ですが、一般の人にとっては難易度が高い作業です。

・不安がある場合は、司法書士に依頼することで正確・迅速に手続きが進み、安心感も得られます。

相続登記は「できるけれど簡単ではない」手続きです。自分で行う場合は、丁寧な準備と根気が必要です。

相続人全員が揃わない場合

相続手続きでは、相続人全員の合意が原則として必要です。しかし、相続人の一部が行方不明、音信不通、連絡が取れない、または同意しないといった場合には特別な対応が求められます。

- 遺産分割協議は相続人全員の合意が必要

・相続登記や財産の分け方は、法定相続人全員の同意がなければ成立しません。

・一人でも署名・押印しない場合、協議は無効となります。 - 連絡が取れない相続人がいる場合の対応策

・まずは戸籍・住民票などで現住所を調べ、手紙や電話などで連絡を試みます。

・弁護士や探偵を通じて所在調査を行うこともあります。 - 家庭裁判所への「不在者財産管理人」選任申立て

・行方不明の相続人がいる場合、不在者財産管理人を選任して代わりに協議に参加させる方法があります。

・家庭裁判所の許可を得た上で、遺産分割を進めることが可能です。 - 「失踪宣告」を利用する方法

・生死不明の状態が7年以上続いている場合、家庭裁判所に失踪宣告を申し立てることができます。

・認められれば、その相続人は法律上死亡したと見なされ、相続人から除外されます。 - 協議に応じない相続人がいる場合

・感情的な対立や要求が過大な相続人がいると、協議が進まないことがあります。

・この場合、家庭裁判所に「遺産分割調停」を申し立てて、第三者を交えて話し合う方法があります。 - 調停が不成立の場合は「審判」へ

・調停で合意できなければ、裁判所が遺産の分け方を決定する「審判」に移行します。

・裁判所の判断に従って登記や財産分割が可能になります。 - 相続登記だけ先に進めたい場合(法定相続分)

・遺産分割協議を待たずに、法定相続分どおりで相続登記を申請することも可能です。

・この場合、協議はまとまっていないが、名義を移すことで管理・売却準備がしやすくなります。 - トラブルを避けるために専門家の介入を

・行方不明者対応や調停手続きは法律知識が求められるため、弁護士や司法書士に依頼するのが安全です。

・感情的対立の緩和や文書作成の正確性が担保されます。

相続人全員がそろわない場合でも、法的手続きに従って対処すれば相続は進められます。焦らず、適切な手続きを選ぶことが大切です。

スムーズに相続手続きするコツとは?

相続手続きは多くの書類や関係者が関わるため、複雑で時間がかかることがあります。

- 事前に相続人を確定させる

・被相続人の出生から死亡までのすべての戸籍を集め、相続人を漏れなく特定します。

・相続人に認知・養子縁組・離婚歴がある場合は、特に注意が必要です。 - 早い段階で相続人間の連絡を取る

・相続人が感情的に対立しないよう、冷静に話し合いを始めることが大切です。

・連絡手段(LINEやメールなど)を統一し、情報共有をスムーズに行います。 - 遺言書の有無を確認する

・自筆証書遺言、公正証書遺言、秘密証書遺言の有無を確認します。

・見つかった場合は、家庭裁判所の検認手続きが必要になることもあります。 - 財産の全体像を把握する

・不動産、預貯金、有価証券、車両、借金など、プラスとマイナスの財産をリスト化します。

・金融機関に残高証明を依頼するなどして、正確な評価を把握します。 - 遺産分割の希望を事前に整理しておく

・誰が何を相続するかについて、希望や優先順位を相続人同士で整理しておくと話し合いがスムーズです。

・相続分に偏りが出る場合は、代償金などで調整する方法も検討します。 - 遺産分割協議書は明確に作成する

・書式や記載内容に不備があると、法務局や金融機関で手続きができなくなります。

・相続人全員の署名・押印と印鑑証明書の添付が必要です。 - 期限を意識して手続きを進める

・相続放棄:相続開始から3か月以内

・準確定申告:4か月以内

・相続税申告:10か月以内

・相続登記:2024年から3年以内に義務化 - 専門家に早めに相談する

・司法書士、税理士、弁護士などに相談することで、書類作成・申告・トラブル対応がスムーズになります。

・費用はかかりますが、時間や精神的な負担を大きく軽減できます。 - 手続きの進行管理を誰かが担当する

・相続人の中から1人、代表者を決めて手続きを進めると、意思決定や連絡が円滑になります。

・代表者が独断で進めないよう、都度全員に報告・合意を取るのがポイントです。

スムーズな相続には、準備・連携・専門知識の3つがカギです。早めに全体像を把握し、計画的に進めることが成功のコツとなります。

コラム